Gestione passiva vs gestione attiva, come minimizzare il rischio con i trading system?

Ti stai chiedendo qual è la differenza tra gestione attiva e gestione passiva, o quale sia la migliore fra le due in termini di rischio e rendimento?

In questo articolo sfatiamo un luogo comune provando a spiegare per quale motivo non sempre la gestione attiva corrisponde ad un rischio superiore rispetto al benchmark.

Ma andiamo per piccoli passi e diamo preliminarmente le definizioni di gestione attiva, gestione passiva e benchmark per chi ancora non le conoscesse.

Benchmark, gestione attiva e gestione passiva

Benchmark

Il benchmark è un parametro di riferimento che serve a valutare e confrontare la performances di un portafoglio rispetto all’andamento del mercato o asset di riferimento.

Uno dei benchmark più utilizzati per parametrare le performances di un portafoglio azionario è ad esempio l’indice Standard and Poor 500, ovvero l’S&P500.

La gestione Attiva

Per gestione attiva si intende una metodologia, messa in pratica da un gestore, con la quale si punta a sovraperformare il benchmark, cioè ad ottenere un rendimento superiore all’asset di riferimento; in gergo tecnico si dice “battere il mercato” o realizzare l’“alfa” della gestione.

Normalmente il gestore al fine di ottenere una performance migliore del mercato dovrà esporre il proprio portafoglio ad un rischio superiore.

La gestione Passiva

Per gestione attiva si intende una metodologia con la quale il gestore punta a replicare il benchmark, cioè ad ottenere un rendimento uguale o comunque in linea con l’asset di riferimento.

È facile pertanto comprendere che nella gestione passiva il rischio d’investimento del portafoglio va di pari passo al rischio legato all’asset di riferimento.

Nella gestione attiva il rischio è quindi maggiore rispetto alla gestione passiva?

In una spiegazione puramente teorica e semplicistica, è facile essere portati a credere che la gestione attiva sia soggetta ad un rischio maggiore, poiché si cerca di sovraperformare il benchmark; varrebbe pertanto la teoria secondo cui maggiori rendimenti equivalgono a maggiori rischi.

Tuttavia, al contrario di come si potrebbe pensare, il rischio non è sempre rapportato al rendimento.

Nella gestione attiva il rischio è legato soprattutto all’abilità del gestore; esso riveste un ruolo fondamentale sia nelle scelte d’investimento che nella gestione del money management.

Sarà quindi necessario un’attenta analisi dei mercati al fine di capire se ci sono opportunità per sovraperformare il benchmark e a quali rischi bisogna esporsi per ottenere un certo rendimento; più un mercato è efficiente tanto più si riducono i margini soprattutto di stock picking, dove la gestione attiva trova la sua ragion d’essere.

Solo un attento studio dei mercati attraverso l’analisi tecnica e soprattutto l’analisi quantitativa ci permette quindi di massimizzare i rendimenti riducendone il rischio.

È per questo motivo che oggi, in un contesto divenuto oramai di alto livello tecnologico, l’utilizzo di strategie sistematiche di trading messe in campo attraverso algoritmi automatici, ossia veri e propri trading system, possa essere davvero il fulcro di una gestione attiva.

Nel contesto attuale, ovvero con mercati frenetici, caratterizzati da balzi improvvisti di volatilità e movimenti erratici dettati dal rumore di fondo (rumore prodotto dalla mole enorme di scambia telematici presenti oggi sui mercati) bisogna essere consapevoli che sovraperformare il mercato è diventata soltanto una parte dell’obiettivo; pariteticamente è necessario mettere in campo strategie di gestione attiva che oltre a sovraperformare il benchmark sono anche in grado di minimizzare i rischi di portafoglio, rispetto ad una logica “buy and hold”.

Oltre a fare meglio del mercato, l’obiettivo è quello di salvaguardare il portafoglio dalle fasi di turbolenza dei mercati, ma dall’altro anche quello di non tenere bloccata a mercato liquidità in eccesso quando le condizioni non sono particolarmente favorevoli.

Minimizzare il rischio con i trading system

Vediamo di seguito un caso pratico realmente accaduto nell’anno appena trascorso.

Il benchmark in oggetto è l’indice tedesco Dax e la comparazione è stata fatta con una delle strategie di trading automatico sviluppate da TradingFacile ed attiva sul mercato reale dal 2013, ovvero lo Strike Dax.

Tutto i profitti generati dal 2013 a mercato reale da questa strategia sono visibili QUI.

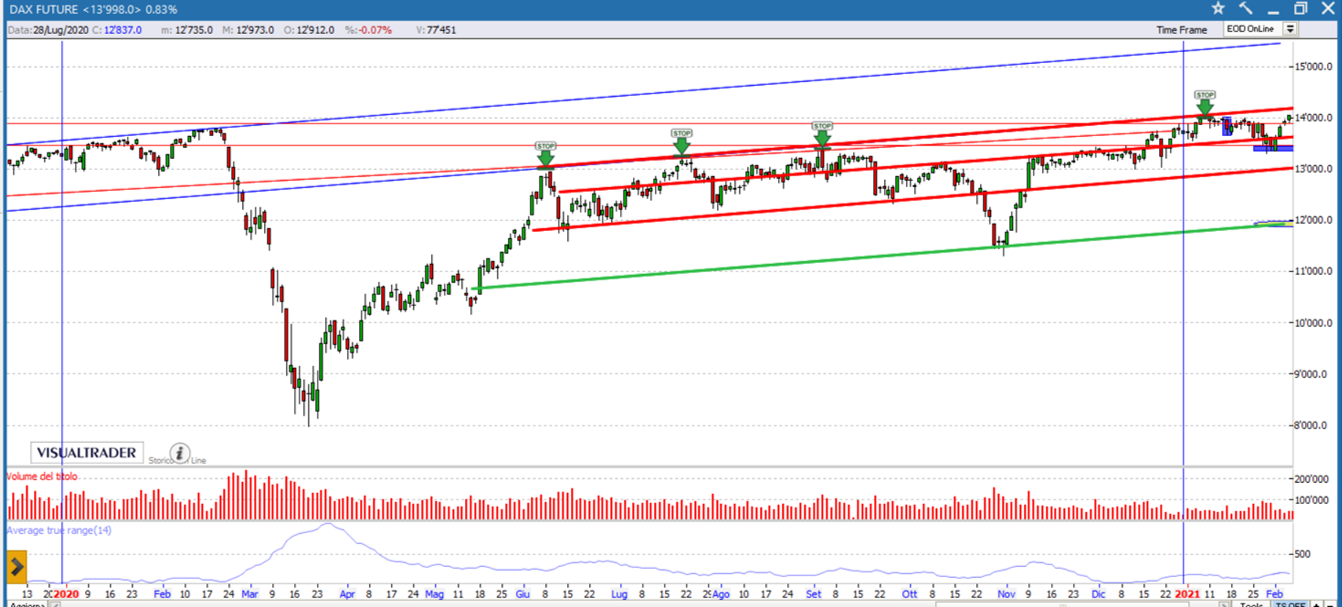

Il grafico qui di seguito rappresenta l’andamento del Dax da gennaio 2020 a dicembre 2020.

Se avessi deciso di applicare una strategia passiva sul Dax adottando una logica di tipo Buy & Hold, avrei acquistato l’indice a gennaio 2020 e liquidando la posizione al 31 dicembre 2020 avrei guadagnato 592 punti; in termini monetari la performance è stata pari a 14.800€, considerando che ogni punto sul derivato dell’indice tedesco equivale a 25€.

Tuttavia durante l’arco dell’anno (e in particolar modo nel periodo di Marzo 2020 con il crollo dei mercati legato al coronavirus), il nostro portafoglio sarebbe stato esposto ad un drawdown (rischio) di 5.855 punti, equivalente a ben 146.375€ (!).

In termini percentuali l’indice tedesco ha registrato infatti nel 2020 un drawdown massimo delle quotazioni pari al 42.34%.

Applicando invece una strategia attiva attraverso lo strike Dax, ovvero effettuando acquisti in automatico su opportuni livelli e liquidando nel breve termine la posizione su target statistici dettati dall’analisi quantitativa pregressa, la strategia Strike ha ottenuto da un lato dei rendimenti superiori, ma soprattutto il nostro rischio di portafoglio è stato sensibilmente inferiore.

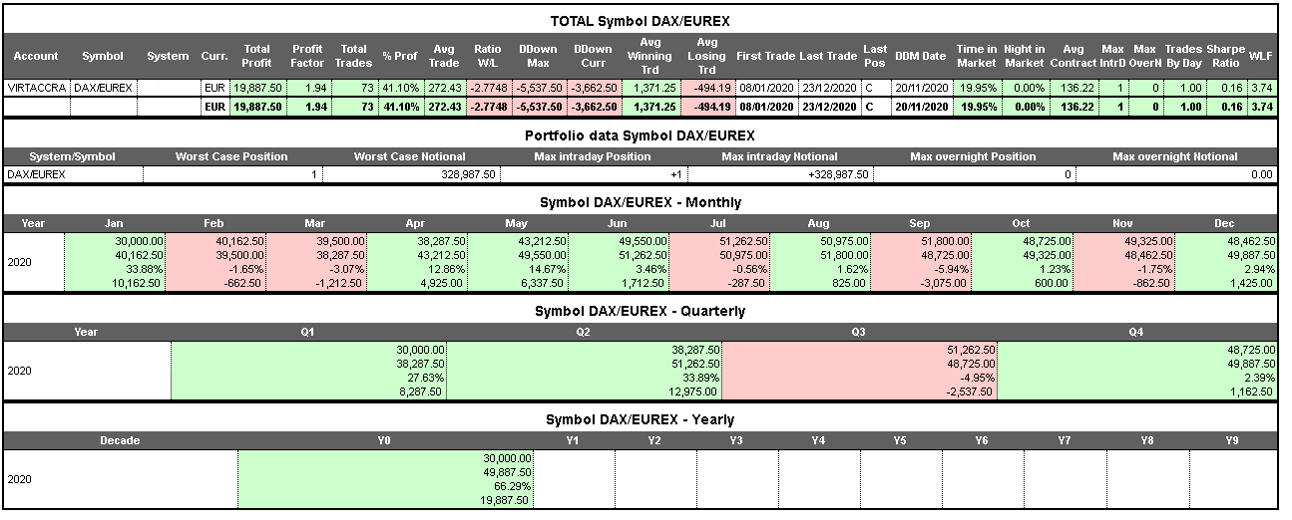

Di seguito lo statement reale della nostra strategie da gennaio 2020 a dicembre 2020.

Strategia Strike: +796 Punti x 25€ = 19.900€

Drawdown: 221,5 punti = € 5.537,50

La strategia Strike ha quindi sovraperformato il benchmark (+34% rispetto al benchmark) ma soprattutto ha ridotto il rischio di oltre il 94% rispetto ad una logica “buy and hold”.

Va sottolineato infine come il sistema sia comportato ottimamente in un contesto “out of sample” come quello del crollo legato al Covid-19, ovvero mai affrontato fino a quel momento.

Come detto infatti il backtest della strategia è stato condotto su una finestra temporale compresa tra il 1996 e il 2012, mentre dal 2013 è attiva sul mercato reale.

Vuoi ricevere maggiori informazioni su questa strategia o sui nostri trading system?

Contattaci oppure registrati al sito compilando l’apposito form:

RESTA AGGIORNATO:

Se avete trovato interessante questo articolo, vi invitiamo a condividerlo attraverso i vostri canali social e a seguire TradingFacile su piattaforme come Google News, Facebook e Youtube. Non esitate a esprimere le vostre opinioni o condividere le vostre esperienze attraverso i commenti sotto i nostri articoli.

Per rimanere sempre informati sulle ultime novità pubblicate sul nostro sito, potete attivare le notifiche oppure iscrivervi al Canale Telegram di TradingFacile.

Potrebbero interessarti anche:

CONDIVIDI L'ARTICOLO: